隨著“并購六條”的實施,并購重組市場迎來久違的暖春。

Wind數據顯示,2024年以上市公司作為競買方的并購交易合計有2422單,較2023年增加了31.13%,其中以人民幣計價并披露交易總價值的項目合計1536單,交易總價值合計1.02萬億元。

以“并購六條”發布為界,并購市場在2024年三季度末迎來急速“反轉”,第四季度的并購事件暴增。

Wind數據顯示,2024年首次披露的重大重組事項合計131單,其中58單都出現在2024年9月24日后,占比超過四成。這些重大重組事件中,有62家企業披露了交易總價值,剔除重復項后,交易金額合計3089.03億元,較2023年增長了117.30%。

南開大學金融發展研究院院長田利輝認為,并購重組一系列相關政策對激發市場活力的效果顯著,為市場注入了新的活力。一方面,政策支持提高了并購重組的效率和成功率,降低了企業并購的成本;另一方面,政策的導向性也促進了資源向更有潛力的企業流動,有助于整個市場的優勝劣汰,提升資本市場的整體質量和效率。

不過,2025年1月3日,A股并購新年“首審”——羅博特科并購案遭遇暫緩審議,熱鬧的重組市場橫生變故。羅博特科在并購六條發布后,股價一度暴漲超300%,但隨著收購事項被暫緩,股價在1月6日開盤直接跌停。

2025年,“跨界并購”的繁榮能否延續?

產業整合是主流

2024年9月24日,證監會發布《關于深化上市公司并購重組市場改革的意見》(即“并購六條”)。“并購六條”明確,要“鼓勵引導頭部上市公司立足主業,加大對產業鏈上市公司的整合”。

“并購六條”發布后,并購市場被徹底引燃,一批標志性、高質量的產業并購案例陸續涌現或更新進展,包括央國企整合、大額并購案、“A吃H”式并購等。

前述62單已披露金額的項目中,有5單交易金額突破百億元,其中交易金額最高為中國船舶收購中國重工,交易金額為1151.50億元;交易金額最低為上市公司旭杰科技收購中新旭德47%股權,交易金額為0.48億元。

并購重組募集資金金額最高為上市公司松發股份收購恒力重工100.00%股權,募集資金金額為50.00億元;募集資金金額最低為上市公司南京商旅收購黃埔酒店100%股權,金額為0.80億元。

按標的資產過戶為交易完成的計算依據,截至2024年12月31日,2024年已完成上市公司重大資產重組30家,涉及交易金額合計953.73億元,并購重組募集配套資金177.32億元。其中,交易金額最高為上市公司國聯證券收購民生證券,交易金額為294.92億元;交易金額最低為上市公司易成新能收購平煤光伏,交易金額為0.38億元。

從行業分布來看,越來越多上市公司順應國家戰略開展并購,以智能裝備、半導體為主的硬科技產業,并購最為活躍。同時,產業整合占據主流,前述131單重大重組事項中,剔除13單資產調整項目后,有58單是基于產業鏈橫縱向整合、戰略合作為目的開展的重組,占比接近五成;僅1單為買殼交易,即安通控股定增收購中外運集運100%股權及廣州滾裝70%股權,這一重組計劃完成后,公司的控股股東將變更為招商輪船,實際控制人變更為招商局集團。

值得一提的是,“并購六條”強調,支持運作規范的上市公司圍繞產業轉型升級、尋求第二增長曲線等需求開展符合商業邏輯的跨行業并購,加快向新質生產力轉型步伐。在此影響下,跨界并購的交易情緒被引燃。

據不完全統計,2024年9月底以來,已有10余單跨界并購首次公告案例,包括光智科技、松發股份、日播時尚、合肥城建、至正股份、南京化纖等多單屬于同一實控人下屬資產跨界并購項目。

從嚴審核基調未變

并購市場雖然活躍,但從審核端來看,“從嚴審核”的基調沒有變。

由于并購重組交易復雜,流程環節較長,2024年重組上會的企業不增反減。

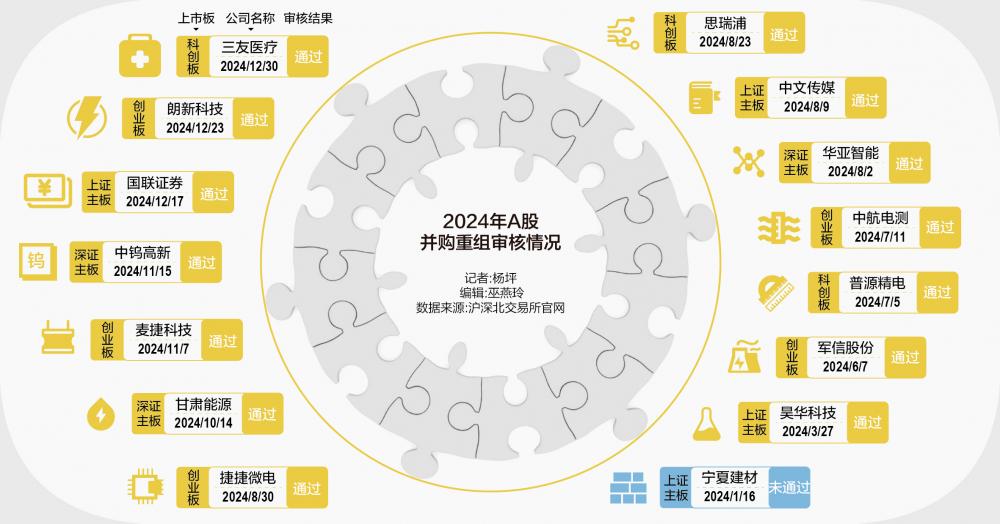

2024年并購重組市場上會審核企業合計15家,較2023年的26家持續下降,其中通過并購重組委審核通過企業14家,被否1家(寧夏建材換股吸收合并中建信息事項),審核通過率93.33%。

其間,還有17家企業撤回了重組申請,交易金額最高的是中毅達收購甕福集團,總金額為113.25億元,受理日期是2023年3月2日,撤回日期是2024年2月4日。同期滬深交易所新增受理的項目為24家,截至2025年1月6日,滬深交易所在審的并購重組項目僅17單,其中深交所8單、上交所9單。

進入2025年,并購重組審核進度明顯加快,1月上旬已安排了兩場審核。2025年1月3日,羅博特科收購斐控泰克遭遇暫緩審議,引發市場關注,部分市場人士擔憂并購重組市場生變。

根據方案,羅博特科擬通過收購斐控泰克81.18%股權、目標公司6.97%股權,從而間接控制德國經營實體FSG和FAG(均為德國光模塊龍頭企業ficonTEC子公司)各100%股權,交易價格10.1億元;且公司計劃向不超過35名特定對象非公開發行股票募集配套資金,募集配套資金總額不超過3.84億元。

深交所并購重組審核委員會指出交易存在關聯性、定價公允性等疑問,要求公司進一步核實并披露相關情況。

2025年首審被暫緩,行業人士認為該交易或是個例,并非市場“收緊”信號。

“暫緩一般都是還有問題沒解釋清楚。”前資深投行人士王驥躍表示。

1月6日,羅博特科證券部人士也回應指出,并購重組被暫緩審議是因為有事項需進一步明確,故被暫緩審議,“需要等待兩個月內的下一個會議安排,公司將在會議上把問題落實清楚。”

滬上一名資深的并購重組人士向記者指出:“從問詢內容來看,可能是因為資產盈利能力不太好,而估值又過高,同時此次交易涉及跨界,監管比較謹慎。”

從行業分布上看,羅博特科的主要產品主要聚焦于清潔能源領域的自動化生產裝備,而擬收購資產則屬于泛半導體領域。

此次交易中,斐控泰克所有者權益賬面值為9.92億元,評估值11.41億元,評估增值1.5億元,增值率15.07%。FSG和FAG的所有者權益賬面值為159.76萬歐元,評估值為1.6億歐元,評估增值1.58億歐元,增值率為9915.09%。

同時,無論是斐控泰克,還是FSG和FAG的盈利狀況都不太理想。2021年度、2022年度、2023年度、2024年1~7月,斐控泰克和FSG、FAG總計營業收入分別為2.79億元、2.87億元、3.82億元、1.28億元。其中,斐控泰克歸屬于母公司的凈利潤分別為-5858.27萬元、-2261.11萬元、899.62萬元、-3216.08萬元;FSG和FAG歸屬于母公司的凈利潤分別為-2085.44萬元、-62.61萬元、2.900.40萬元、-2481.16萬元。

并購熱潮有望延續

展望2025年的并購重組市場,行業普遍認為將維持較高活躍度,但需警惕跨界并購風險。

中信證券全球投資銀行管理委員會聯席主任潘鋒指出,2024年以來披露的A股并購重組交易數量較2023年已有大幅增長,預計2025年并購重組市場將更為活躍。

“現在很多已經在接觸中的潛在交易,2025年可能會取得更多實質進展,尤其是在監管為并購交易提供了更多支付方式、審核包容度提升的環境下,未來將出現更多非同一控制下的上市公司重組及合并交易。不同于同一控制下并購交易中存在的行政管理需求、市值管理動機等,非同一控制下的并購重組主要出于產業協同目的,未來科創板等領域有望誕生大型的科技巨頭。”潘鋒說道。

廣發證券投行委委員、兼并收購部總經理楊常建也認為,2025年并購重組數量有望更上一層樓,“有關部門和地方政府等都在大力支持并購,這一輪并購熱潮有希望延續比較長的時間。產業并購,包括A股上市公司之間的并購可能會成為一個常態。”

華泰聯合證券有限責任公司董事總經理、并購部聯席負責人左迪也表示,隨著IPO節奏調整,市場積累了一些比較不錯的標的,退出的過程未必像以往IPO這么快。如何把資源平臺搭建起來,對于優質的標的企業,與有市場影響力和產業整合能力的上市公司,都是一個非常好的時機,未來也將有更多更好的并購案例出現。

“我們看到的(監管)最鼓勵的方向仍然是產業并購。跨行業并購是支持,但有一定限定范圍與前提,比如上市公司規范性要求,評估跨行業可能帶來的風險等,我們在樂觀擁抱重組的同時,也要保持審慎的態度。”左迪進一步補充道。

聯儲證券總裁助理、并購業務部負責人尹中余也指出,并購重組迎來難得的政策窗口期,對于產業并購而言,政策窗口一直都在,“尤其是聚焦新質生產力的產業并購,一直是監管層鼓勵的方向,永遠有機會,但對于買賣殼和跨界重組而言,相關風險需要警惕,跨界并購并不會被大規模支持。”