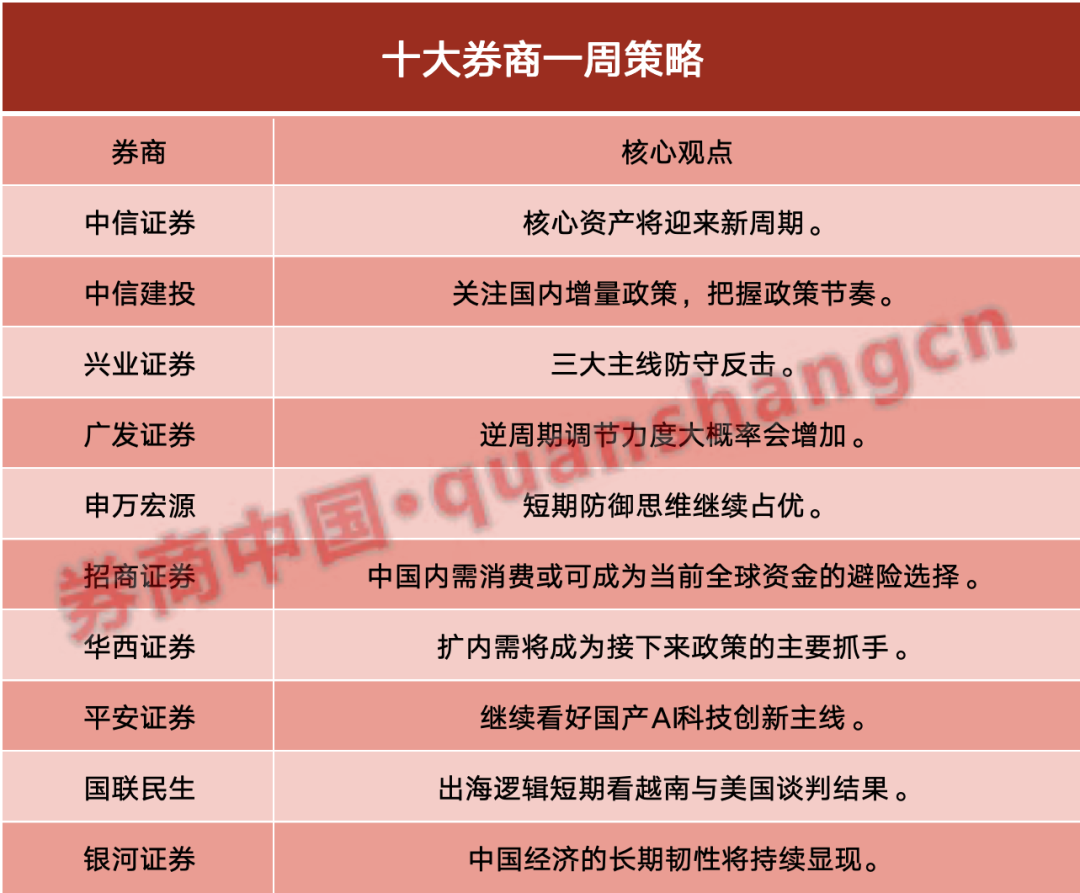

中信證券:核心資產將迎來新周期

短期看,特朗普正以極限施壓策略換取更大利益,后續關注各國協商進展和行業豁免情況,在此之前,預計風險偏好降低,市場波動加劇,但仍處于衰退預期交易階段。

中期看,關稅政策使美國經濟面臨更大的滯脹風險,也讓美聯儲的對沖政策受到制約,市場從衰退預期交易轉向衰退交易的可能性上升。中國政策發力時點可能提前,中美周期同頻時點可能提前,核心資產的配置性機會窗口隨之提前,甚至可能與此次外部沖擊落地帶來的交易性機會出現重合。

風格上,從政策經濟周期、相對盈利優勢、長線資金定價和市場生態變化四個維度看,核心資產將迎來新周期,GARP策略(即合理估值買入成長)預計將明顯跑贏。配置上,短期建議聚焦自主可控、軍工、內需、紅利四大方向,長期建議關注全球各國制造業重建需求與中國技術出海的趨勢。

中信建投:關注國內增量政策,把握政策節奏

盡管美國加征關稅的力度超出市場預期,但從4月3日A股小幅下跌的走勢來看,市場整體情緒好于預期,顯示出較強的韌性。盡管出海導向板塊受到明顯沖擊,但A股整體情緒穩定,未出現大幅崩盤,反而美股出現連續暴跌,這進一步凸顯了“東升西降”的趨勢。重點觀察周一市場走勢,如果能夠上行或至少橫盤,說明市場情緒已基本穩定,除出海板塊短期業績承壓外,其他板塊無需過度悲觀,市場情緒仍舊保持樂觀。增強市場信心與預期管理。通過多種渠道向市場傳遞積極信號,穩定投資者預期,明確表示政府將采取必要措施應對美國關稅沖擊,增強市場對中國經濟和資本市場的信心。同時,加強與國際監管機構的合作,防范跨境資本流動風險,防止因貿易摩擦引發的資本外流和市場動蕩。

關注年報季,回歸基本面。4月正值年報季,是全年最貼近基本面的時期,市場風格將階段性從關注預期向關注基本面業績轉化。投資者將更加關注企業的實際業績表現,這有助于穩定市場情緒,減少因貿易摩擦帶來的短期波動。建議投資者關注業績穩定、具有核心競爭力的企業,特別是在國內市場需求旺盛的板塊中尋找機會。強化業績導向的投資策略:引導市場資金流向業績優良的企業,通過優化上市公司結構,提升上市公司質量,增強企業抗風險能力。

對于受美國關稅影響較大的出口型企業,鼓勵其通過轉型升級、拓展國內市場和第三方市場等方式,降低對美國市場的依賴,提升自身業績表現。

關注國內增量政策,把握政策節奏。一方面,合理預期政策出臺節奏。雖然美國關稅超預期,市場希望政策端能盡快發力,但是整體上中央部署增量政策保持著穩定的節奏,政策出臺有穩定的節奏和考量。當前正處于兩會結束后的政策窗口期,前期政策部署落地的關鍵階段,短期內進一步出臺大規模增量政策的可能性相對較小。后續增量政策走勢需要關注至4月底中央政治局會議。當前建議市場投資者合理預期政策節奏,關注政策的連續性和穩定性,避免因過度預期而引發市場波動。另一方面,消化前期政策,增強政策效果。當前應重點消化前期已出臺的政策,如提振消費專項行動、超長期特別國債支持“兩重”項目建設等,確保政策落地生效,發揮其對經濟和資本市場的穩定作用。同時,關注政策的協同效應,通過財政、貨幣、產業等多政策的配合,增強政策的整體效果。

興業證券:三大主線防守反擊

對于A股,短期關稅不確定性沖擊下,市場也難免出現波動。但立足中長期,我們認為當前無論是國內所處的內外部環境、潛在增量政策的儲備,還是適應了上一輪貿易沖突后的出口結構優化,以及市場在心理上做好的準備,尤其是以DeepSeek為代表的科技突破對于信心的強化,均非2018年驟然遭遇貿易戰時可比。

中長期,隨著外部壓力為我國發展內需和國產替代孕育良機,中美關稅沖突更無法改變A股市場“以我為主”的大趨勢。

對于后續的應對,一方面,內需消費、自主可控等作為中長期促進經濟動能切換和短期托底政策的發力結合點,有望成為市場聚焦的方向。另一方面,面對可能持續和反復的全球貿易談判,短期仍需做好應對不確定性的準備,持倉可階段性向低波紅利、低位績優等方向傾斜。

廣發證券:逆周期調節力度大概率會增加

與上一輪中美貿易摩擦(2018年開始)相比,中美當前境遇已“今時不同往日”,中國政策和資產價格都有更多騰挪的余地。展望未來,首先做好自己。為了對沖關稅沖擊,對內一方面大概率會增加逆周期調節力度,另一方面加快新質生產力推進科技立國。待美國國內壓力明顯增大后,再觀察有沒有可能通過談判帶來更多變化。

此時紅利有超額,比如水電、出版,在短期全球risk off(避險)之后,A股可能逐步開始交易國內增加逆周期調節力度、科技立國自主可控、中美談判等預期。結構上,圍繞對沖關稅的手段來梳理投資機會,可能包括:財政對沖(服務消費、生育養老、性價比消費);科技立國(國內云大廠產業鏈、端側產業鏈、軍工電子);外需突圍。

申萬宏源:短期防御思維繼續占優

特朗普對等關稅落地后,本周四市場的第一反應是行情有韌性,多個時間維度上的潛在變化(關稅調整緩和,國內政策對沖,中國外循環優化等)均有所反映。本周五海外繼續大幅調整,投資者才普遍轉向悲觀。在我們看來,市場的第一反應可能是方向正確的,只是時機稍早。美國政策分歧客觀存在,特朗普政府掣肘勢必增加。關稅極限施壓,后續應有所求,美國版化債可能才是核心目的。對于中國而言,驚濤駭浪下的戰略機遇期正徐徐展開。

A股重拾強勢需要有三個觸發因素:第一,特朗普政策掣肘顯現,外資可能繼續流入A股定價中國資產重估。第二,共建“一帶一路”國家的城鎮化支持外需,國內政策發力+經濟轉型,消費對內需的支持增強,落實到中微觀數據改善上。第三,科技產業趨勢的進一步突破。

短期防御思維繼續占優。看好高股息相對收益,反擊資產(農產品)和對沖資產(房地產、建筑裝飾、消費刺激)現階段占優。關稅沖擊對科技產業邏輯的影響有限,維持2025年科技結構牛判斷,新一輪行情啟動等待關鍵產業催化落地。繼續推薦:國內AI算力和應用、具身智能、低空經濟。

招商證券:中國內需消費或可成為當前全球資金的避險選擇

全面支持內需消費成為完成今年經濟發展目標以及應對外部沖擊的關鍵措施。疫情、房地產和地方政府化債多重風險逐一消退后,今年開始財政政策的發力將會成為推動消費增速回升的關鍵力量。而14億人口人均消費支出提升空間巨大。即將到來的年報及一季報消費板塊自由現金流拐點和業績邊際改善將會出現。在不確定性加大和低利率環境下,中國內需消費因前期滯漲估值便宜預期低且內在價值穩定提升,可成為當前全球資金的避險選擇。

精神屬性、適老化、政策支持和小額可選消費是當前消費股重要的選股原則。除了A股消費,恒生消費指數也值得重點關注。A股除了消費,農產品、軍工和自主可控也是可以重點關注的選擇方向。最終A股,尤其是A股內需消費應該是全球投資在本輪美國關稅沖擊中最具韌性的資產。

華西證券:擴內需將成為接下來政策的主要抓手

美國關稅政策引發全球避險情緒升溫,當前VIX恐慌指數僅次于2024年8月日元套息交易平倉和2020年3月全球疫情引發的流動性沖擊時期,表明風險資產步入高波動階段。往后看,美國關稅談判仍具有較高不確定性,隨著美國滯脹壓力顯現,特朗普關稅政策的推行將面臨阻力,而國內以“擴內需”為重點的逆周期增量政策仍有較大的發力空間。

從估值角度看,當前A股和港股處于全球權益資產的“估值洼地”,其短期波動或低于海外市場,成為風險資產的“避風港”。

平安證券:繼續看好國產AI科技創新主線

綜合來看,新一輪關稅貿易摩擦加劇,全球資金進入避險模式,疊加國內經濟和上市公司業績驗證窗口到來,短期權益市場或延續震蕩,建議關注穩健配置的紅利策略、內需政策直接利好的部分順周期和消費板塊、自下而上業績確定性更高的優質企業。中期維度,AI產業變革和國產科技自主可控的敘事仍將延續,繼續看好國產AI科技創新主線,建議逢低布局。

國聯民生:出海邏輯短期看越南與美國談判結果

當前汽車零部件、電氣設備、紡服、耐用消費品(主要是家電)的對美出口壓力最大。不過從邏輯層面,美國對中國出口依賴度較高,且中國對美國進口依賴度不高的行業,后續有更大的反制空間。短期,我們認為可能相對受益的行業是半導體,核心邏輯在于加速國產替代。另外,如果市場開始考慮外部壓力促使國內政策進一步發力,財政短期發力更容易拉動經濟數據的行業也可能利好,比如基建鏈相關。

對于市場關心的出海建廠邏輯,需要關注越南的反應。從目前的新聞看,越南方面準備與美方進行談判,不排除美越雙方均將關稅調降,且從越方邀請美方訪問的行動看,或有意將此協議簽訂落實。若按此邏輯,則中國海外建廠的邏輯短期破壞程度有限。數據上看,如果出海邏輯破壞有限,多數中國強勢出口品的轉口貿易有望繼續。

銀河證券:中國經濟的長期韌性將持續顯現

短期來看,特朗普對華加征關稅或對市場預期產生一定擾動。出口依賴度較高的行業可能受到較大沖擊。同時,市場不確定性和避險情緒階段性上升,資金或轉向防御性板塊和內需主題。

但中長期來看,A股市場走勢仍取決于國內基本面的修復態勢。當前國內經濟延續邊際改善。在外部不確定性擾動下,國內政策有望持續加碼。隨著政策不斷向內需傾斜,中國經濟的長期韌性將持續顯現。在中長期資金加速入市的背景下,投資者信心將進一步增強。

配置方面,建議關注安全邊際較高的資產;看好科技作為中長期主線的配置價值;政策提振下的大消費板塊。

責編:楊喻程

排版:王璐璐

校對:彭其華